投资动向您现在的位置:首 页 -- 新闻中心 -- 投资动向

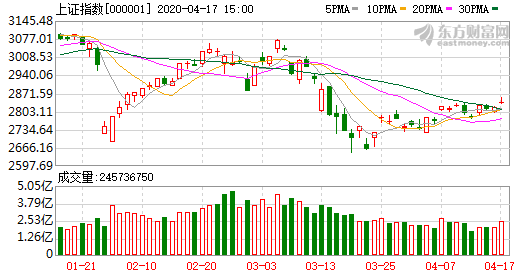

中信证券:A股底部拐点已确认 建议关注三条主线

发布日期:2020-04-20 07:47:54

中信证券研报认为,A股的底部拐点已经确认,上涨的共识将逐步凝聚:欧美疫情“二阶拐点”基本明确,国内基本面底部也已明确,国内政策力度不断强化。大部分场外资金入场的顾虑会进一步降低,资金入场共振将驱动A股强势上行。建议关注基建、科技龙头、业绩确定性较强的内需等主线。

以下为研报全文:

策略聚焦|资金共振 驱动A股强势上行

A股的底部拐点已经确认,上涨的共识将逐步凝聚:欧美疫情“二阶拐点”基本明确,国内基本面底部也已明确,国内政策力度不断强化。大部分场外资金入场的顾虑会进一步降低,资金入场共振将驱动A股强势上行。“美元荒”缓解后,海外资金的再配置已重启半个月,而一季度基本面数据扰动消除后,国内资金的再配置也将重启。首先,配置型资金主导下,北向外资持续大幅流入。其次,产业资本通过回购、增持、举牌等方式入场的规模和密度都在提升。再次,配置型需求增加,ETF申购的回暖也能带来增量资金。最后,私募和游资未来都有加仓的空间和意愿。同时,疫情影响下居民部门被动和预防性储蓄增加,低利率环境下储蓄寻找出口的过程中,权益资产的吸引力明显提升。全球资金再配置、政策驱动国内基本面“回补”、外资和产业资本带动资金共振,依然是本轮A股上涨最重要的3大驱动。A股二季度的上涨料已开启,建议紧扣资金轮动,关注三条主线。首先,密切关注政策后续催化下,前期相对滞涨的基建板块。其次,从科技板块龙头中寻找弹性,重点关注5G、云计算、新能源车等主线。再次,坚持以海外业务收入占比低、上游供应链/原材料不依赖于进口、全年业绩确定性较强的内需驱动组合为底仓。

A股底部拐点已确认

上涨的共识将逐步凝聚

1)欧美疫情“二阶拐点”基本明确。海外新冠日增确诊稳定在8万左右;结构上,经济高权重的欧美国家“二阶拐点”料大都基本明确。料美国检测“填坑”基本结束,日增确诊高点确定性高:目前美国全国检测渗透率超1%,且连续5日累计检测阳性率下行,部分重点疫区指标也持续改善。欧美经济重启计划进入议程。根据欧美最新计划,随着日增确诊下行和疫情可控,大部分国家考虑在4月底至5月中逐步放松或解除社交隔离要求。虽然预计疫情对欧美经济的压力贯穿2季度,且在3季度也有压制,但“二阶拐点”和经济重启计划明确后,已经可以比较客观地评估疫情影响。

2)国内基本面底部也已明确。一季度国内经济数据披露后,基本面主要扰动落地,一季度GDP同比增速-6.8%,但3月数据有明显改善;市场较充分预期下,数据公布并未造成明显冲击。4月初全国复工复产基本达到正常水平,根据发电耗煤、整车运力、人员流动等数据测算,4月中的复工率已超过90%,只有线下消费恢复相对缓慢。扰动消除后,政策支持下,基本面回补的趋势和预期修复都可持续。

3)国内政策力度不断强化。一方面,货币政策循序渐进,利率依然循着OMO-MLF-LPR主线下调,MLF利率下调20bps后,预计4月20日的LPR报价也会有明显下调;另外,4月下旬依然有降准可能。另一方面,财政政策依然是主要的宏观工具,除了各类融资工具支持新旧基建外,针对恢复相对缓慢的消费,汽车、家电等大宗可选消费将成为政策支持的重点。4月17日的中央政治局会议强调“要以更大的宏观政策力度对冲疫情影响”;预计后续政策力度不会低于预期。

各类资金入场共振

预计A股将强势上行

1)外资:配置型资金主导,北向资金持续流入。

疫情和“美元荒”缓解后,全球资金再配置进程已经全面开启,EPFR数据显示新兴市场跨境资金流出有改善,其中A股在新兴股市中相对优势明显。本周内,测算北上资金净流入215亿,其中配置型外资净流入176亿,交易型外资净流入36亿;行业配置上看,偏好于医药、食品饮料内需板块与电子、通信等科技板块。

短期来看,稳定的人民币汇率环境和基本面“回补”会持续吸引外资回流。展望中期,中国得益于有效的疫情控制、庞大的市场规模、稳定的主权信用、更依赖内需的经济结构,资本市场在本轮全球资金再配置过程中的权重会系统性提高。“美元荒”缓解后,海外资金的再配置已重启半个月,而一季度基本面数据落地后,国内资金的再配置也将重启。

2)产业资本:回购、增持、举牌多线开花。首先,在股价调整和疫情影响的业绩压力下,流动性好的公司主动回购,近一个月有29家公司推出/实施上限金额近197亿的非定向回购,以托底股价。其次,再融资新规下,定增的定价弹性变大,仅近两个月,A股就已推出224项定增方案,其中锁价项目101个。再次,今年以来,各类产业资本,尤其是国有资本、险资对140家左右上市公司进行了举牌/增持,行业上集中在科技与低估值板块,究其原因,既有国企对民企纾困的因素,也有横向、纵向并购提升综合竞争力的需求,更有不少增持方是专注科技类公司的产业基金,以及互联网公司的业务延伸。

3)公募基金:ETF申购回暖,配置型需求回升。上周公募基金绝对仓位略有降低,仍处于较高水平,更多的是应对负面一季报与较差的经济数据避险,周五经济数据公布后靴子落地,也并未对市场产生负面冲击,从公募角度看,已经重新确定基本面基准,预计未来更多的是发生结构风格的变化,减仓的概率不大。另外,配置型需求增加,主题和行业类ETF的申购近期回暖,越来越多银行理财子资金和险资都更倾向于以ETF和FOF等工具配置A股。未来ETF净申购也能为A股带来增量资金。

4)私募与个人投资者都有较大的加仓空间。根据私募排排网数据,私募基金最新仓位水平65.2%,处于近5个月最低水平,龙虎榜游资席位买入量也在增加,两类资金对流动性与市场情绪相对敏感,在政策利率调整和市场利率偏低的环境下,未来有较大加仓空间和意愿。受疫情影响,国内居民部门部分消费计划暂时搁置,被动储蓄和预防性储蓄提高,3月居民储蓄大增2.37万亿,同比增长13%;另外,低利率环境下,理财产品预期收益率下行,货币基金和余额宝的收益率也在降低;居民储蓄寻找出口,料权益资产的配置吸引力会持续提升。

A股二季度的上涨料已开启:

紧扣资金轮动,关注三条主线

1)A股二季度的上涨已经开启。

从投资者行为分析,随着“美元荒”缓解,欧美疫情“二阶拐点”,国内政策发力等信号明确,A股市场已迈过拐点,而一季度基本面数据的扰动也已经消除,大部分场外资金入场的顾虑会进一步减少。

趋势上,A股二季度的上涨料已经开启,全球资金再配置、政策驱动国内基本面“回补”、外资和产业资本带动资金共振,是本轮上涨最重要的3大驱动。

节奏上,预计外资和产业资本左侧入场后,后续依然能维持稳定而持续的流入;而私募和游资未来都有加仓的空间和意愿;ETF申购回暖也能带来增量资金;同时,低利率下居民储蓄寻找出口,权益资产的吸引力明显提升:各类资金共振强化A股上行动能。

2)紧扣资金轮动,关注三条主线。

首先,密切关注政策后续催化下,前期相对滞涨的基建板块。

其次,从科技板块龙头中寻找弹性,重点关注5G、云计算、新能源车等主线。

再次,坚持以海外业务收入占比低、上游供应链/原材料不依赖于进口、全年业绩确定性较强的内需驱动组合为底仓。

风险提示

全球疫情蔓延速度和持续时间超预期,海外市场进入第二轮大幅调整;国内基本面回补进度明显慢于预期;A股业绩披露显著弱于预期。